Отчет пошел на дни: о каких доходах необходимо сообщить в налоговую инспекцию и отчитаться перед государством до 2 мая 2023 года.

Налоговая декларация. Большинство налогов за нас платят работодатели и другие «налоговые агенты». Это банки, брокерские компании и другие финансовые организации. Мы сами платим лишь имущественные налоги — например, за квартиру или земельный участок (эти уведомления обычно приходят нам осенью). А декларацию должны подавать лишь те, кто получит доходы, с которых никто из налоговых агентов налоги не заплатил.

Кто должен самостоятельно подавать декларацию:

- тот, кто продал недвижимость, которая была в собственности меньше минимального срока владения;

- тот, кому подарили недвижимость, автомобиль или ценные бумаги не близкие родственники;

- тот, кто получил доход от других людей, например, если предоставлял какие-то услуги как физическое лицо или сдавал квартиру в аренду;

- счастливые победители лотерей и те, кто сделал выигрышную ставку в спортивном тотализаторе. При выигрыше на сумму меньше 15 тысяч рублей (если выигрыш больше, налог заплатит сам организатор лотереи или букмекер).

- те, кто получил доходы из-за рубежа.

Кроме того, задекларировать доходы должны также индивидуальные предприниматели, нотариусы, адвокаты и другие лица, которые занимаются частной практикой. Но это относится к бизнесу. И эти люди, как правило, знают о своих налоговых обязанностях.

Сумма и сроки оплаты. Налоговая ставка для всех единая — 13% от полученного дохода. При этом у каждого вида дохода есть определенный имущественный вычет. То есть та сумма, которая не облагается налогом (1 миллион для недвижимости и 250 тысяч для иного и имущества). Если сумма дохода превышает 5 миллионов рублей, тогда на сумму сверх 5 млн. применяется повышенная ставка — 15%.

Отправить декларацию нужно не позднее 2 мая 2023 года. Это можно сделать несколькими способами: как в электронном виде, так и в бумажном. При этом не обязательно даже приходить в свою налоговую инспекцию. Посчитать, сколько вы должны государству, нужно самостоятельно. А оплатить налог необходимо до 17 июля 2023 года.

Квартирный вопрос. Минимальный срок, после которого можно продать квартиру не платить налоги 5 лет. Если с момента покупки до момента продажи прошло больше этого времени, то ни налог платить не нужно, ни отчитываться перед налоговой инспекцией. При этом в законе есть исключения. Минимальный срок составляет 3 года, а не 5 лет, если:

- Квартира перешла вам по наследству от близкого родственника;

- Жилье перешло в собственность по приватизации;

- Квартира является для продавца «единственным жильем».

Если квартира находилась в собственности меньше предельного срока, то НДФЛ (налог на доходы физических лиц) платить нужно. При этом из полученной суммы доходов нужно вычесть сумму, потраченную на покупку и указанную в договоре купли/продажи, и имущественный вычет (для недвижимости этот вычет составляет 1 млн. рублей, для остального имущества – 250 тысяч).

Например, вы купили квартиру 4 года назад, и решили ее продать. Поскольку со времени покупки прошло менее 5 лет, платить налог с продажи вам будет нужно. Если продаете вы ее за 5 млн., а в свое время покупали за 3 млн., то вычитаем 3 из 5, получаем 2 млн. Из этих двух миллионов вычтем еще 1 млн. имущественного вычета. Остается 1 млн. Вот с него и нужно заплатить 13% НДФЛ, то есть 130 тысяч рублей.

Если продали другое имущество. Доходы от продажи иного имущества (как правило, это автомобили) освобождаются от налогообложения в случае, если такое имущество находилось в собственности более 3 лет (независимо от способа его приобретения). Если продаете раньше, то в этом случае из суммы полученного дохода тоже нужно вычесть сумму расходов на покупку этого имущества и вычесть 250 тысяч рублей (имущественный вычет).

Например, если вы продаете машину за 1млн. 350 тысяч рублей, а купили за 1 млн., то вычитайте его из суммы дохода. Получится 350 тысяч. Минус 250 тысяч имущественного вычета – остается 100 тысяч рублей. Вот с них и надо уплатить 13%, то есть 13 тысяч.

Если продавали имущество на сервисах б/у вещей. В случае если сумма дохода от продажи иного имущества (к примеру, личных вещей) не превышает в целом за год 250 тысяч рублей, такие доходы не подлежат декларированию. Если сумма выше 250 тысяч, то в теории декларацию надо подавать. И так же платить процент с суммы превышения. Но это если вещами вы владели меньше трех лет. Если вещи старые, тогда платить ничего не надо. Но на деле вряд ли кто-то будет проверять продажу вещей через сервисы объявлений, так что переживать не нужно.

Как быть самозанятым. Самозанятым нет необходимости декларировать доход, полученный от предоставления своих услуг. Они платят его автоматически через мобильное приложение «Мой налог». Дополнительной отчетности для самозанятых не предусмотрено. Другие доходы, которые они получили как физические лица, подчиняются тем же правилам, что и для других физических лиц.

За какой выигрыш в лотерею нужно заплатить налог? Налог надо заплатить, даже если речь идет о совсем маленьких суммах, 1000 или даже 100 рублей. Запомните, что выигрыши, полученные в 2022 году от операторов лотерей, распространителей, организаторов азартных игр, проводимых в букмекерской конторе и тотализаторе, подлежат обязательному декларированию, если сумма составляет меньше 15 тысяч рублей (каждого, а не в совокупности). Налоги с крупных призов (на сумму более 15 тысяч рублей) по закону платит организатор лотереи или розыгрыша. В данном случае он выступает как налоговый агент.

Правда, в любом случае при получении выигрыша нужно прочитать договор и уточнить налоговые нюансы. У тех организаций, которые не относятся к официальным лотереям, букмекерам и тотализаторам, обязательства платить за вас налоги нет. В этом случае даже при крупном выигрыше заявлять о своих доходах и платить государству придется самостоятельно.

Чтобы подарок не стал головной болью. В законе есть упоминание «подарков от не близких родственников», за которые нужно отчитываться и платить налоги. Во-первых, как определить родственную близость? Во-вторых, о какой сумме идет речь? Например, многие дарят коллегам деньги на день рождения — о таком «доходе» тоже надо отчитываться?

- В данном случае состав близких родственников ограничен. К ним относятся супруги, родители и дети, дедушки, бабушки и внуки, а также братья и сестры. Если вы получили что-то от них, то платить налог за полученное в дар имущество не надо. Но в случае необходимости нужно доказать ваше родство налоговому инспектору, предъявив документы.

- Если речь идет о других людях, которые сделали вам щедрые подарки, то отчитываться вам надо только о доходах в виде имущества и ценных бумаг.

- Если другие люди (не родственники) подарили вам деньги, отчитываться перед налоговой не нужно.

Если не сдавать декларацию? Если платить НДФЛ в соответствии с вашей декларацией было нужно, то штраф за ее несвоевременную подачу составит 5% от суммы налога за каждый просроченный день, но не более 30%. При этом уплатить сам налог тоже придется. Если по декларации ничего уплачивать было не нужно, то штраф за подачу отчетности с опозданием составит тысячу рублей. Например, если вы продал ту же квартиру раньше 3 или 5 лет, но при этом, допустим, купили ее за 4 миллиона, а продаете за 5, то с учетом имущественного вычета получаете нулевой доход. И платить НДФЛ вам не нужно. Но от подачи декларации вас это не освобождает.

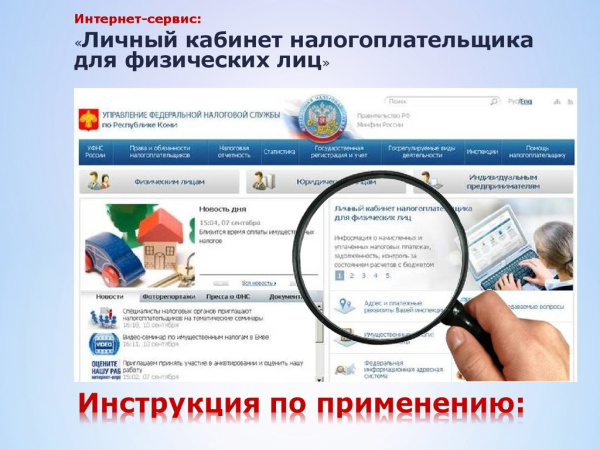

Онлайн или бумага: в каком виде отчитаться? На сайте налоговой службы (nalog.ru) работает «Личный кабинет налогоплательщика». Он позволяет заполнить декларацию онлайн в интерактивном режиме (с подсказками по заполнению) и направить ее в налоговую инспекцию. Если личный кабинет на этом сайте вы специально не заводили, зайти туда все равно можно — с помощью логина и пароля от портала Госуслуг.

Но можно отчитаться и в бумажном виде. Например, посетить инспекцию лично, отправить декларацию по почте (заказным письмом с описью вложения) или через МФЦ. В апреле все налоговые инспекции работают в усиленном режиме. Часы работы продлены. Проводятся «дни открытых дверей», работают «горячие линии», где можно задать все возникающие вопросы.

Список литературы:

- Баршев, В. Нет колес, долги остались: на угнанную машину транспортный налог не начисляется / В. Баршев. — Текст: непосредственный // Российская газета. — 2022. — 15 ноября (№257). — С. 7.

- Беляков, Е. Нам любые дороги налоги / Е. Беляков. — Текст: непосредственный // Комсомольская правда. – 2023. – 25 апреля (№30). – С.15.

- Замахина, Т. Квартирные вопросы: Кто может не платить налог на имущество в 2023 году / Т. Замахина. — Текст: непосредственный // Российская газета. «Неделя». — 2023. — 18-24 января. — С. 12.

- Замахина, Т. Траты с возвратом: увеличение социальных выплат / Т. Замахина. — Текст: непосредственный // Российская газета. — 2023. — 13 апреля (№80). — С. 2.

- Куликов, В. Налогами не задушат: Минюст предлагает значительно смягчить систему наказания за налоговые преступления / В. Куликов. — Текст: непосредственный // Российская газета. — 2022. — 3 июня. — С. 1.

- Куликов, В. Письмецо без конверта: Правительство предлагает рассылать уведомления о налогах через портал госуслуг / В. Куликов. — Текст: непосредственный // Российская газета. — 2023. — 16 марта (№55). — С. 1;7.

- Маркелов, Р. Не выходя из кабинета: в России начали автоматически предоставлять налоговые вычеты / Р. Маркелов. — Текст: непосредственный // Российская газета. — 2021. — 24 мая. — С. 1;2.

- Полякова, В. Какие налоговые вычеты могут получить работники и почему об этом важно знать / В. Полякова. — Текст: непосредственный // Кадровое дело. — 2021. — №10. — С. 28-36.

- Снегирева, О. Час оплаты: Как быть, если вам начислили налог по ошибке / О. Снегирева. — Текст: непосредственный // Российская газета. «Неделя». — 2021 . — 3-9 ноября. — С. 8.

| Ваши права / Центр правовой и социально-значимой информации |